Was ist ein Candlestick-Diagramm?

Ein Candlestick-Diagramm ist eine grafische Darstellung, die in der Finanzanalyse verwendet wird, um die Kursbewegung eines Vermögenswerts darzustellen. Dies kann die Entwicklung einer Aktie, einer Währung oder eines Rohstoffs über einen bestimmten Zeitraum beinhalten. Es besteht aus einzelnen „Kerzen“, die jeweils einen bestimmten Zeitrahmen repräsentieren (z. B. einen Tag, eine Stunde oder eine Minute).

Diese Kerzen zeigen die Eröffnungs-, Schlusskurse, Höchst- und Tiefstkurse des Vermögenswerts in diesem Zeitraum an. Der Hauptteil des Candlesticks, bekannt als der „reale Körper“, veranschaulicht die Kursspanne zwischen Eröffnungs- und Schlusskurs.

Der „Docht“ oder „Schatten“ über dem realen Körper gibt den höchsten Kurs an, der erreicht wurde, der Docht darunter bildet den niedrigsten Kurs in demselben Zeitraum ab. Candlestick-Diagramme werden von Tradern und Analysten häufig verwendet, um Muster, Trends und mögliche Umkehrungen der Marktpreise zu erkennen und so fundierte Entscheidungen zu treffen.

Candlestick-Diagramme sind wie ein Fenster in die Welt der Finanzmärkte. Sie geben Händlern, Analysten und Investoren einen unkomplizierten Überblick darüber, wie sich die Kurse bewegen. Mit diesen Diagrammen können wichtige Informationen gesammelt und fundiertere Entscheidungen getroffen werden.

Candlestick-Diagramme verstehen

Wie bereits erwähnt, ist ein Candlestick-Diagramm eine grafische Darstellung, die in der Finanzanalyse häufig verwendet wird, um die Kursbewegungen zu visualisieren. Sein Hauptzweck besteht darin, die Kursschwankungen der Vermögenswerte über bestimmte Zeiträume visuell und leicht interpretierbar darzustellen.

Auf diese Weise ermöglichen Candlestick-Diagramme Analysten und Händlern, die Trends und Muster der Kursbewegungen schnell zu erfassen.

Ursprünge und historische Bedeutung

Die Ursprünge der Candlestick-Diagramme reichen bis ins Japan des 18. Jahrhunderts zurück, wo sie entwickelt wurden, um die Muster der Reispreise auf den Rohstoffmärkten zu analysieren. Die Technik wurde im Laufe der Zeit verfeinert und wurde zu einem integralen Bestandteil der technischen Analyse. Sie wurde zu einer Methode zur Prognose zukünftiger Kursbewegungen auf der Grundlage historischer Daten.

Candlestick-Diagramme wurden ursprünglich von japanischen Reishändlern verwendet, die ihre Fähigkeit erkannten, wertvolle Einblicke in die Marktstimmung und Preisdynamik zu vermitteln. Diese historische Bedeutung unterstreicht die anhaltende Effektivität von Candlestick-Diagrammen bei der Erfassung wichtiger Informationen über Kurstrends.

Umfassender Überblick über Kursbewegungen

Candlestick-Diagramme stellen eine umfassende Darstellung der Kursbewegungen in einem ausgewählten Zeitraum bereit. Jede Zeiteinheit, ob eine Minute, eine Stunde, ein Tag oder mehr, wird als einzelne „Kerze“ abgebildet.

Diese Kerzen bestehen wiederum aus mehreren Elementen. Diese Elemente enthalten wichtige Kursdaten:

- den Eröffnungskurs

- den Schlusskurs

- den höchsten erreichten Kurs

- den niedrigsten erzielten Kurs

Der Körper der Kerze stellt die Kursspanne zwischen Eröffnungs- und Schlusskurs dar. Gleichzeitig erstrecken sich „Dochte“ oder „Schatten“ vom Körper aus, was auf die gesamte Kursspanne hinweist. Diese Verschmelzung von Elementen ermöglicht Analysten, Muster, Trends und Veränderungen der Marktstimmung schnell zu erkennen.

Aufbau einer Kerze

Eine Kerze oder Candlestick besteht aus verschiedenen Komponenten, die zusammen wichtige Informationen über die Kursbewegung eines Vermögenswerts über einen bestimmten Zeitraum vermitteln. Das Verständnis dieser Komponenten ist entscheidend für die Interpretation der Implikationen der einzelnen Kerzen in einem Diagramm.

Aufschlüsselung der Komponenten: Körper, Docht (Schatten) und gesamter Docht

Körper

Dieser zentrale rechteckige Teil eines Candlesticks wird „Körper“ genannt. Es stellt die Kursspanne zwischen den Eröffnungs- und Schlusskursen des Vermögenswerts für den ausgewählten Zeitraum dar. Wenn der Schlusskurs höher als der Eröffnungskurs ist, ist der Körper normalerweise gefüllt oder gefärbt, oft grün oder weiß.

Umgekehrt, wenn der Eröffnungskurs höher als der Schlusskurs ist, ist der Körper normalerweise ungefüllt oder farbig, oft in Rot oder Schwarz.

Docht (Schatten)

Von der Ober- und Unterseite des Körpers erstrecken sich dünne Linien, die als „Dochte“ oder „Schatten“ bekannt sind. Diese Linien stehen für die höchsten und niedrigsten Kurse, die während des jeweiligen Zeitraums erreicht wurden. Der obere Docht erstreckt sich von oben bis zum höchsten Kurs, während der untere Docht von unten bis zum niedrigsten Kurs reicht.

Gesamter Docht

Die Summe aus dem oberen Docht und dem unteren Docht bildet den gesamten Docht des Candlesticks. Er bildet die gesamte Kursspanne ab, die der Vermögenswert während des ausgewählten Zeitraums abgedeckt hat. Die Länge des unteren Dochts gibt Aufschluss über das Ausmaß der Kursvolatilität und die Marktstimmung.

Die Rolle des Körpers bei der Darstellung von Kursen

Der Körper einer Kerze spielt eine wichtige Rolle bei der Vermittlung der Beziehung zwischen Eröffnungs- und Schlusskurs. Wenn der Schlusskurs höher als der Eröffnungskurs ist, wird der Körper oft gefüllt oder farbig dargestellt, um einen Kursanstieg zu veranschaulichen.

Auf der anderen Seite, wenn der Eröffnungskurs höher als der Schlusskurs ist, bleibt der Körper leer oder wird farbig dargestellt, was auf einen Kursrückgang hindeutet. Die Länge des Körpers unterstreicht das Ausmaß der Kursänderung. Ein langer Körper deutet auf eine erhebliche Kursbewegung hin, ein kurzer Körper hingegen auf geringfügige Schwankungen.

Oberer, unterer Docht und Kursverlauf

Der Docht und der gesamte Docht eines Candlesticks geben Aufschluss über die Kursspanne, die im ausgewählten Zeitraum abgedeckt wurde. Der obere Docht steht für den höchsten Kurs, der erreicht wurde, und gibt das Niveau an, bis zu dem die Kurse vorübergehend gestiegen sind, bevor sie erneut fielen.

In ähnlicher Weise spiegelt der untere Docht den niedrigsten erreichten Kurs wider und markiert den tiefsten Punkt, bevor sich die Kurse erholten. Das steht auch für die gesamte Länge der Kerze. Durch genaues Hinsehen, den oberen und unteren Docht können Händler die Marktvolatilität einschätzen.

Wenn es längere obere und untere Dochte gibt, sind größere Kursschwankungen zu verzeichnen, umgekehrt weisen die Dochte auf eine relative Stabilität hin.

Die Interpretation dieser Komponenten zu beherrschen, ermöglicht Tradern und Analysten, wertvolle Erkenntnisse aus Candlestick-Diagrammen zu gewinnen, die ihnen helfen, Trends, Trendumkehrungen und potenzielle Handelsmöglichkeiten zu erkennen.

Unterscheidung von bullischen und bärischen Candlesticks

Candlestick-Diagramme sind besonders effektiv, um den Kampf zwischen Käufern (Bullen) und Verkäufern (Bären) an den Finanzmärkten zu veranschaulichen. Den Unterschied zwischen bullischen und bärischen Candlesticks zu verstehen, ist für das Verständnis der Marktstimmung und potenzieller Kursbewegungen entscheidend.

- Bullische Candlesticks: Ein bullischer Candlestick entsteht, wenn der Schlusskurs höher als der Eröffnungskurs ist, was bedeutet, dass Käufer den Markt in dem angegebenen Zeitraum dominiert haben. Das deutet auf Optimismus hin, da der Wert des Vermögenswerts im Laufe des Zeitraums gestiegen ist.

- Bärische Candlesticks: Eine bärische Kerze entsteht, wenn der Schlusskurs unter dem Eröffnungskurs liegt. Das deutet darauf hin, dass die Verkäufer die Oberhand hatten, was auf eine pessimistische Stimmung und einen Wertverlust des Vermögenswerts schließen lässt.

Identifizierung bullischer und bärischer Candlesticks

Es gibt zwei Hauptindikatoren, die Sie berücksichtigen müssen, wenn Sie bullische und bärische Candlesticks identifizieren:

- Farbe: Die Farbe des Kerzenkörpers gibt einen schnellen Hinweis auf seine Beschaffenheit. Bullische Kerzen sind oft grün oder weiß, bärische Kerzen jedoch normalerweise rot oder schwarz. Diese Farbcodierung hilft bei der schnellen visuellen Erkennung.

- Form: Neben der Farbe bieten auch die Form des Körpers einer Kerze und die sie umgebenden Bestandteile wertvolle Einblicke. Zum Beispiel deutet ein kleiner Candlestick mit langen oberen und unteren Dochten auf Unentschlossenheit auf dem Markt hin, unabhängig von seiner Farbe. Auf der anderen Seite unterstreicht ein langer Candlestick mit sehr kurzen Dochten (den „Nasen“) eine beachtliche Dynamik in eine Richtung.

Beispiele für bullische und bärische Candlestick-Muster

Diese Beispiele sollten Sie berücksichtigen:

- Bullische Muster: Umschließung, Hammer und Morgenstern sind Beispiele für bullische Candlestick-Muster.

- Eine Umschließung besteht aus einer kleinen bärischen Kerze, gefolgt von einer größeren bullischen Kerze und signalisiert eine mögliche Trendumkehr.

- Das Hammermuster, gekennzeichnet durch einen kleinen Körper und einen langen unteren Docht, deutet auf eine mögliche Kursverschiebung nach oben hin.

- Ein Morgenstern besteht aus einer Abfolge von einer bärischen Kerze, einer kleinen unentschlossenen Kerze und einer großen bullischen Kerze, was auf eine bullische Umkehrung hindeutet.

- Bärische Muster: Sternschnuppe, Dunkle Wolke und Abendstern stehen beispielhaft für bärische Kerzenmuster.

- Die Sternschnuppe hat einen kleinen Körper mit einem langen oberen Docht und weist auf eine mögliche Abwärtsbewegung hin.

- Die Dunkle Wolke stellt eine rückläufige Umkehrung dar, wobei eine große bärische Kerze auf eine bullische Kerze folgt.

- Ein Abendstern besteht aus einer bullischen Kerze, einer kleinen unentschlossenen Kerze und einer größeren bärischen Kerze, die eine mögliche rückläufige Umkehrung prognostiziert.

In der Lage zu sein, diese Muster zu erkennen, befähigt Händler und Analysten, Marktveränderungen zu antizipieren, was fundierte Entscheidungen bei Handelsstrategien unterstützt.

Häufige Kerzenmuster

Candlestick-Muster liefern Tradern ein wertvolles Instrument zur Interpretation der Marktdynamik und zur Prognose potenzieller Kursbewegungen. Hier beschäftigen wir uns mit einigen weithin anerkannten Candlestick-Mustern, die in der technischen Analyse eine entscheidende Rolle spielen:

Doji:

Der Doji ist ein Kerzenmuster, bei dem die Eröffnungs- und Schlusskurse fast identisch sind, was zu einem kleinen Candlestick ohne echten Körper führt.

Dieses Muster steht für Marktunentschlossenheit und deutet auf eine mögliche Trendumkehr hin. Ein Doji am Ende eines Abwärtstrends könnte auf eine bullische Umkehrung hinweisen und umgekehrt. Händler verwenden häufig das Doji-Muster in Verbindung mit anderen Indikatoren, um mögliche Umkehrungen zu bestätigen.

Hammer und Der Gehängte

Der Hammer zeichnet sich durch einen kleinen realen Körper und einen langen unteren Docht aus, der einem Hammer ähnelt.

Das deutet darauf hin, dass die Verkäufer anfangs die Kontrolle hatten, aber an Dynamik verloren haben, was möglicherweise eine bullische Umkehrung signalisiert. Umgekehrt tritt ein Gehängter nach einem Aufwärtstrend auf und könnte auf eine rückläufige Umkehrung hindeuten. Händler suchen oft nach Bestätigung durch nachfolgende Candlesticks oder Kursbewegungen.

Sternschnuppe und Umgekehrter Hammer

Eine Sternschnuppe hat einen kleinen realen Körper mit einem langen oberen Docht, was auf eine mögliche rückläufige Umkehrung nach einem Aufwärtstrend hindeutet.

Ein umgekehrter Hammer mit einem kleinen realen Körper und einem langen oberen Docht könnte eine bullische Umkehrung nach einem Abwärtstrend signalisieren. Diese Muster werden in der Regel zusammen mit anderen technischen Analysetools verwendet, um mögliche Umkehrungen zu validieren.

Umschließung

Die Umschließung besteht aus zwei Candlesticks, wobei der Körper des zweiten den Körper des vorherigen umschlingt.

Ein bullisches Muster nach einem Abwärtstrend könnte auf eine bevorstehende Aufwärtsbewegung hindeuten. Auf der anderen Seite könnte ein rückläufiges Muster nach einem Aufwärtstrend auf eine mögliche Abwärtsbewegung hinweisen. Händler suchen oft nach Bestätigung durch Volumen- und andere Indikatoren.

Morgen- und Abendstern

Ein Morgenstern besteht aus einer Reihe aus drei Kerzen: einer bärischen Kerze, einer kleinen unentschlossenen Kerze und einer bullischen Kerze. Dieses Muster könnte eine bullische Umkehrung signalisieren. Der Abendstern folgt in umgekehrter Richtung einem ähnlichen Muster und könnte eine rückläufige Umkehrung vorhersagen.

Händler kombinieren diese Muster in der Regel mit Trendanalysen, um ihre Genauigkeit zu erhöhen. Diese Muster sind bedeutsam, weil sie auf mögliche Veränderungen der Marktstimmung hinweisen und Tradern helfen können, fundierte Entscheidungen zu treffen.

Verwendung von Candlestick-Diagrammen in der technischen Analyse

Candlestick-Diagramme dienen als Eckpfeiler im Bereich der technischen Analyse und bieten Händlern und Analysten wertvolle Einblicke in die Marktdynamik und potenzielle Kursbewegungen. So helfen Ihnen Candlestick-Diagramme, fundierte Handelsentscheidungen zu treffen:

- Rolle in der technischen Analyse: Candlestick-Diagramme sind entscheidend für das Verständnis der Marktstimmung, da sie den Kampf zwischen Käufern und Verkäufern in einem bestimmten Zeitraum anschaulich darstellen. Sie helfen Analysten dabei, Veränderungen von Angebot und Nachfrage zu erkennen, und helfen bei der Vorhersage von Trendumkehrungen, Fortführungen und potenziellen Kursniveaus.

- Informierte Handelsentscheidungen: Händler verwenden Candlestick-Muster, um wertvolle Informationen zu erhalten. Zum Beispiel könnte die Identifizierung einer bullischen Umschlingung nach einem Abwärtstrend einen Trader dazu veranlassen, eine Aufwärtsbewegung zu erwarten.

- Das Erkennen einer bärischen Sternschnuppe, die einem Aufwärtstrend folgt, könnte einen möglichen Abschwung signalisieren. Diese Muster bestimmen die Ein- und Ausstiegspunkte, sodass Händler von Kursbewegungen profitieren können.

- Integration mit technischen Indikatoren: Candlestick-Muster sind am aussagekräftigsten, wenn sie mit anderen technischen Indikatoren kombiniert werden. Trader setzen neben der Candlestick-Analyse oft Tools wie gleitende Durchschnitte, Relative Strength Index (RSI) und MACD ein. Diese Konvergenz der Indikatoren bietet eine ganzheitlichere Perspektive und bestätigt die Signale, die von Candlestick-Mustern abgeleitet wurden.

Candlestick-Muster anwenden: Beispiele aus der Praxis

Das Verständnis von Candlestick-Mustern ist nicht auf theoretisches Wissen beschränkt — es ist eine Fähigkeit, die in realen Handelsszenarien praktischen Nutzen findet. Händler und Analysten nutzen diese Muster, um die Marktdynamik zu entziffern und fundierte Entscheidungen zu treffen. Lassen Sie uns einige Beispiele aus der Praxis untersuchen, wie Candlestick-Muster auf Handelsstrategien angewendet wurden:

Beispiel 1. Bullische Umschließung im Devisenhandel

Stellen Sie sich ein Szenario auf dem Devisenmarkt (Forex) vor, in dem ein Abwärtstrend für ein Währungspaar festgestellt wird. Händler bemerken ein bullisches Aufwärtsmuster — ein großer Candlestick, der einem kleineren bärischen folgt. Dieses Muster signalisiert eine mögliche Umkehrung des Abwärtstrends.

Händler interpretieren das als Signal dafür, dass der Kaufdruck steigt, infolge dessen die Kurse schließlich steigen. Sie können sich entscheiden, in Erwartung einer Trendumkehr einen Long-Trade einzugehen. Durch die Kombination der bullischen Umschließung mit anderen technischen Indikatoren und Fundamentalanalysen versuchen Händler, ihre Entscheidung zu validieren und Risiken effektiv zu steuern.

Beispiel 2. Hammermuster im Aktienhandel

Der Aktienkurs eines Unternehmens ist aufgrund ungünstiger Nachrichten, die sich auf die Branche ausgewirkt haben, rückläufig. Händler erkennen ein Hammermuster — eine Kerze oder Candlestick mit kleinem Körper und einem langen unteren Docht. Dieses Muster deutet darauf hin, dass trotz der bärischen Stimmung Käufer eingestiegen sind und es geschafft haben, den Kurs von seinem Tiefpunkt aus nach oben zu treiben.

Das Hammermuster deutet auf eine mögliche Umkehrung hin und bietet Tradern, die von der Aufwärtsdynamik profitieren wollen, einen Einstiegspunkt. Händler können Kaufaufträge erteilen oder die Fundamentaldaten des Unternehmens weiter untersuchen, um ihre Entscheidung zu bestätigen. Darüber hinaus kann die Kombination des Hammermusters mit der Volumenanalyse eine bessere Bestätigung der möglichen Umkehrung liefern.

Beispiel 3. Abendsternmuster im Handel mit Kryptowährungen

Im volatilen Handel mit Kryptowährungen hat eine bestimmte Coin einen starken Aufwärtstrend erlebt. Händler beobachten ein Abendsternmuster — eine bullische Kerze, gefolgt von einer kleinen unentschlossenen Kerze und einer größeren, bärischen Kerze. Dieses Muster ist ein Warnsignal für Händler, denn es deutet auf eine mögliche Trendumkehr hin.

Kryptowährungshändler könnten dies als Signal betrachten und Gewinnmitnahmen oder die Umsetzung von Risikomanagementstrategien in Betracht ziehen. Das Abendsternmuster veranlasst sie, die Dynamik der Coin neu zu bewerten und andere technische Indikatoren wie gleitende Durchschnitte oder den Relative Strength Index (RSI) zu bewerten, bevor sie Handelsentscheidungen treffen.

Beispiel 4. Doji-Muster im Rohstoffhandel

Rohstoffe wie Gold oder Öl unterliegen häufig Phasen hoher Volatilität. Händler, die den Kurs einer Ware beobachten, bemerken eine Reihe von Doji-Mustern, das heißt Candlesticks mit fast identischen Eröffnungs- und Schlusskursen. Diese Muster spiegeln die Unentschlossenheit und Unsicherheit des Marktes wider.

In diesem Szenario könnten Händler die Doji-Muster als Signal zur Vorsicht interpretieren. Das Fehlen einer klaren Trendrichtung deutet darauf hin, dass sich der Markt im Gleichgewicht befindet. Händler können sich dafür entscheiden, auf ein stärkeres Signal zu warten, wie einen bestätigten Trendausbruch oder eine Kombination von Doji-Mustern mit anderen technischen Indikatoren, bevor sie Handelsentscheidungen treffen.

Vorteile, Einschränkungen und Überlegungen zu Candlestick-Diagrammen

Vorteile

Candlestick-Diagramme bergen zahlreiche Vorteile, die sie zu einem bevorzugten Tool für Händler und Analysten an den Finanzmärkten machen. Diese Vorteile tragen zu ihrer Beliebtheit und Effektivität bei der Interpretation von Kursbewegungen und Trends bei:

Bessere Einblicke in die Marktstimmung

Candlestick-Diagramme liefern Einblicke in die Psychologie der Marktteilnehmer. Die Farbcodierung der Diagramme (bullisch und bärisch) hilft Tradern bei der Einschätzung der Marktstimmung. Sie erkennen Phasen des Optimismus oder Pessimismus unter den Anlegern daran.

Dynamische Darstellung von Kursbewegungen

Im Gegensatz zu Liniendiagrammen oder Balkendiagrammen ist die Darstellung der Kursbewegungen in Candlestick-Diagrammen dynamisch. Jeder Candlestick fasst eine Fülle von Informationen, einschließlich Eröffnungs-, Schlusskurs-, Hoch- und Tiefstkursen, in einer einzigen visuellen Einheit zusammen.

Schnelle Interpretation

Die visuelle Beschaffenheit von Candlestick-Diagrammen ermöglicht Tradern, Kursdynamiken und -muster schnell zu interpretieren. Ein Blick auf die Grafik kann Trends, Umkehrungen und wichtige Kursniveaus aufdecken, was sie zu einem wertvollen Instrument macht, um zeitnahe Handelsentscheidungen zu treffen.

Einschränkungen und Überlegungen

Obwohl Candlestick-Diagramme ein mächtiges Tool sind, ist es wichtig, sich ihrer Grenzen bewusst zu sein und ihre Analyse mit Vorsicht anzugehen:

Falsche Signale und Subjektivität:

Candlestick-Muster können gelegentlich falsche Signale erzeugen, was dazu führt, dass Händler falsche Prognosen treffen. Außerdem kann die Interpretation von Mustern subjektiv sein und sich von Analyst zu Analyst unterscheiden. Händler sollten vorsichtig sein und andere technische Indikatoren und Fundamentalanalysen in Betracht ziehen, um ihre Entscheidungen zu bestätigen.

Der Kontext ist wichtig:

Die isolierte Interpretation von Candlestick-Mustern liefert möglicherweise kein vollständiges Bild. Es ist wichtig, den breiteren Marktkontext, Nachrichtenereignisse und fundamentale Faktoren zu berücksichtigen, die Kursbewegungen beeinflussen können. Ein Muster, das in einem Kontext als Aufwärtstrend (bullisch) erscheint, könnte in einem anderen eine andere Bedeutung haben.

Kontinuierliches Lernen und Praxis:

Die effektive Verwendung von Candlestick-Diagrammen setzt kontinuierliches Lernen und Übung voraus. Händler müssen Zeit investieren, um verschiedene Muster, ihre Auswirkungen und die Nuancen der verschiedenen Marktbedingungen zu verstehen. Wie bei jeder Fähigkeit verbessern Erfahrung und Übung das Können.

Candlestick-Diagramme haben eine Reihe von Vorteilen, die sie zu einem wertvollen Instrument in der Finanzanalyse machen. Die Möglichkeit, die Marktstimmung abzubilden, dynamische Kursdarstellungen bereitzustellen und eine schnelle Interpretation zu ermöglichen, trägt zu ihrer Beliebtheit bei.

Sie sollten sich jedoch ihrer Grenzen bewusst sein, einschließlich potenzieller falscher Signale und der Notwendigkeit eines kontextuellen Verständnisses. Durch kontinuierliches Lernen und Üben können Candlestick-Diagramme zu einem wichtigen Bestandteil des Toolkits eines Traders werden.

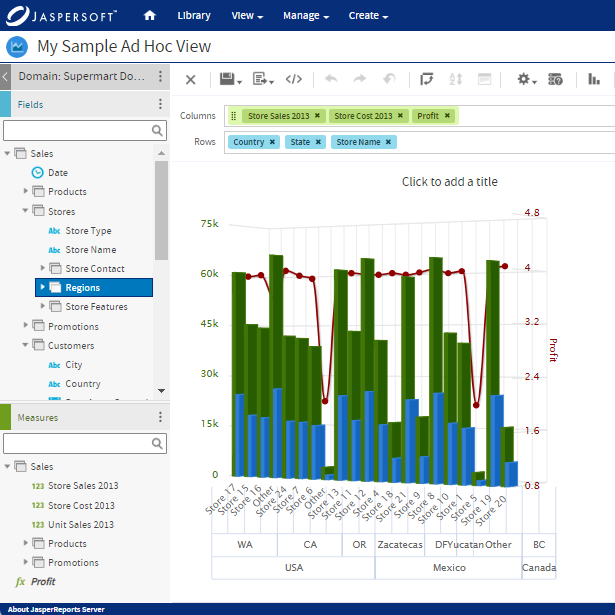

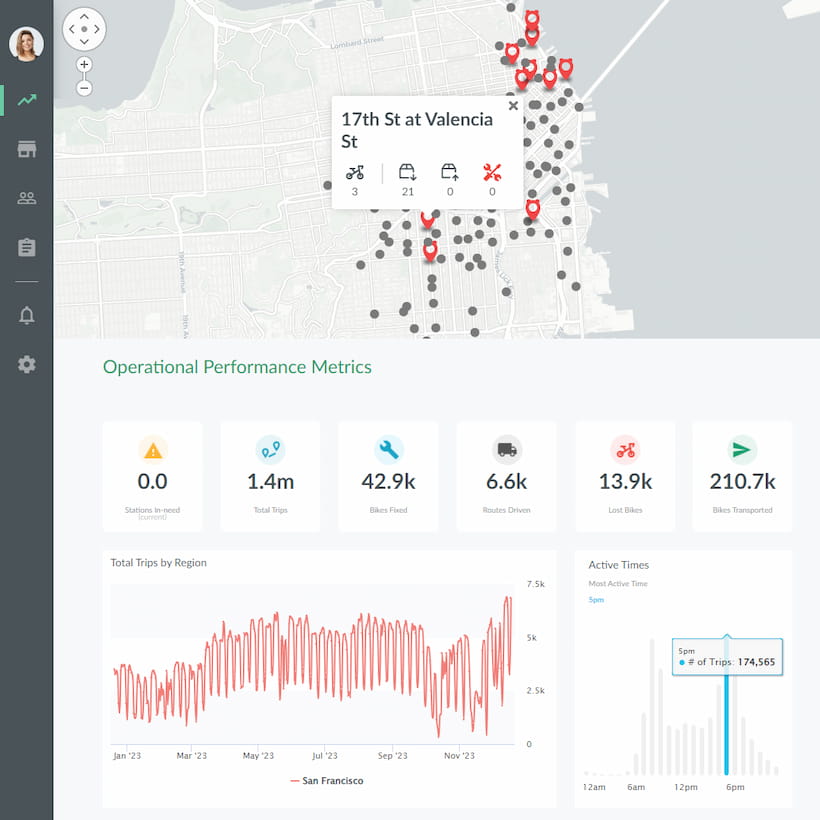

Candlestick-Diagramme mit Jaspersoft

Ähnliche Resourcen

Jaspersoft in Action: Embedded BI Demo

See everything Jaspersoft has to offer – from creating beautiful data visualizations and dashboards to embedding them into your application.

Creating Addictive Dashboards

Learn how to build dashboards that your users will love. Turn your data into interactive, visually engaging metrics that can be embedded into your web application.